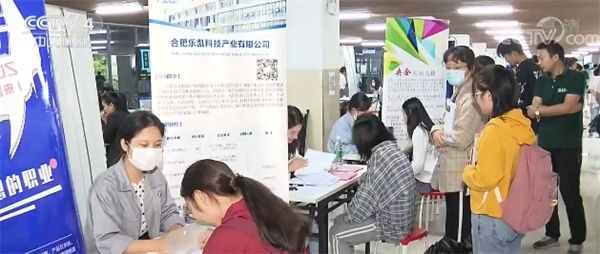

产业链环环相扣,任一环节阻滞,上下游都会受影响。记者从浙江银保监局获悉,当地强化部门协同,打通商流、物流和资金流,以科技手段精准对接供应链金融需求,形成“核心企业(平台)+协同企业+链网式金融”服务模式。截至4月末,浙江辖内银行为1.48万家产业链核心企业提供9659亿元周转资金,为5万余家上下游中小微企业提供信贷支持1.18万亿元。

浙江亚厦装饰股份有限公司财务总监孙华丰告诉记者,受疫情影响,其下游工程项目账期变久,上游中小供应商的压力随之增大。“下游建设企业回款慢了,我们向更上游采购原材料的资金压力就更大,碰上大业务都不敢接了。”为亚厦提供基础建材的小企业主安建锋一度很焦虑。如今,通过双方合作银行浙商银行的区块链应收款链平台,上下游间“看得见、摸不着”的应收款被盘活了。

据悉,该平台基于区块链不可篡改、可追溯的特征,将供应链沉淀的应收账款上线为“区块链应收款”,解决了传统应收款融资难以防范的造假风险。上游供应商收到供应链核心企业在线签发的区块链应收款后,当天就能向浙商银行转让变现,省去以往核保核签、见证确权等繁琐手续。今年以来,亚厦的145家上游供应商通过该方式获得融资792笔,总计2.12亿元。“盘活供应链内‘板结’的资金流,上下游才能一起‘转起来’。”孙华丰说。

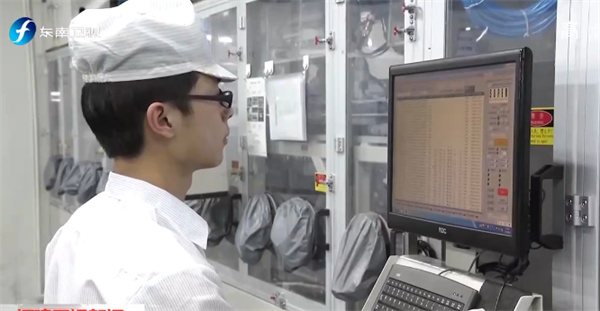

巧用区块链技术,是浙江银行业依托科技提升供应链金融服务能力和风控水平的一个缩影。该省针对制造业、外贸等不同领域供应链差异化金融需求,精准搭建服务平台,嵌入供应链管理各环节,对接上下游交易信息。浙江银保监局还联动商务、经信等部门,建立跟踪监测评估机制,保障供应链金融畅通。截至4月末,纳入重点监测的核心企业405家、上下游中小微企业1.2万家,涉及表内外融资余额1317.9亿元。

“抓住核心企业,解决一串企业的融资难题,供应链金融让上下游在复工复产中‘同频共振’。”浙江银保监局表示,在强化全链条全流程风险防控基础上,将持续运用科技、数据打通关键堵点,整合产业链、信息链、服务链,帮助上下游企业降低供应链融资成本。(吕昂)